「節税についてよく知りたい、税制の内容を把握したい」という企業様も多いのではないでしょうか?

「税制は難しい、内容がよくわかない」という企業様に分かり易く、詳細な情報をお届けいたします。

本内容では、『中小企業経営強化税制』や『中小企業投資促進税制』の節税効果や税制を活用するメリットとデメリット、さらにはデジタル化やDXに使える具体的な税制についてご紹介いたします。

目次

・『中小企業経営強化税制』や『中小企業投資促進税制』の節税効果や税制を活用するメリットとデメリット(アルファ税理士法人様執筆)

『中小企業経営強化税制』や『中小企業投資促進税制』の節税効果や税制を活用するメリットとデメリット

※アルファ税理士法人様執筆

中小企業に役立つ税制について

労働力が減少している日本の中小企業にとって生産力向上は重要な課題です。

生産力向上への取り組みには様々な方法がありますが、設備投資をするときに活用される税制とし

て『中小企業経営強化税制』や『中小企業投資促進税制』が挙げられます。

『中小企業経営強化税制』は即時償却もしくは税額控除、『中小企業投資促進税制』は特別償却もしくは税額控除のいずれかを選択することができます。今回はそれぞれの適用効果についての情報をお届けします。

※詳しい要件や節税効果については、後半の『デジタル化/DXに関連した節税情報』や国税庁HPをご覧ください。

特別償却および即時償却

特別償却および即時償却は、通常の減価償却よりも購入した年度に減価償却費を多く計上することで法人税を抑えることができる制度で、このようなメリットがあります。

・法人税の負担を抑えることによりキャッシュフローが改善され、別の投資に回すなど資金を効率よく回すことができる

・1年間の繰り越しが可能なので、会社が赤字の場合は次年度に計上するという使い方もできる

また、特別償却および即時償却は減価償却費の計上時期が早まるだけなので、2年目以降に減価償却費として費用に計上できる部分が少なくなる点に注意が必要です。そのため、特別償却または即時償却を活用する際は、例年以上に利益が多い年にタイミングを合わせられるとメリットが大きくなります。

税額控除

即時償却と特別償却は長期的には納税額は変わりませんが、税額控除は適用年度に税金から直接控除できるためトータルの納税額は少なくなるというメリットがあります。

税額控除は税金から直接控除する制度のため、設備取得事業年度に利益が発生していないために、法人税が少ない場合は控除する税額もないため、その年の節税効果は小さくなります。

ただし、その事業年度において税額控除限度額の全部を控除しきれなかった場合には、その控除しきれなかった金額について1年間の繰越しが認められます。

【即時償却または特別償却と税制控除はどちらがお得か?】

どちらが効果的かは、企業状況によって異なります。

純粋に法人税の支払い総額が減るという意味では、税額控除のほうがお得といえます。

なぜなら、即時償却および特別償却は経費への計上を前倒しして節税効果が出るタイミングを早めているに過ぎないためです。

しかし、税額控除がお得というのは、設備の耐用年数全体を通しての話であり、設備の取得から早い時期での税額減少でいえば、即時償却のほうが効果が大きいです。

投資資金の早期改修やキャッシュフロー改善に繋がる即時償却は、新型コロナウイルスの影響や経済の縮小など、先行きが不透明ないまの状況では投資リスクの回避に繋がります。

特別償却と即時償却はトータルの支払い税額は変わりませんので、場合によっては支払う税金を減らせる税額控除を利用した方が良いこともあります。

したがって、個々の会社の経営状況によってどの方法が効果的か異なりますので、顧問税理士などに事前に相談し、検討することをおすすめします。

(補足)株価評価の視点で、即時償却または特別償却と税額控除はどちらがお得か?

一定の場合に、特別償却で利益を減らすことができれば、その時点の株価が下がる可能性があります。

つまり、株の異動に係る税金が下がる可能性があります。

(参考)

国税庁|No.5434 中小企業経営強化税制(中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は税額控除)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5434.htm

No.5433 中小企業投資促進税制(中小企業者等が機械等を取得した場合の特別償却又は税額控除)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5433.htm

デジタル化/DXに関連した節税情報

デジタル化やDXに活用できる税制

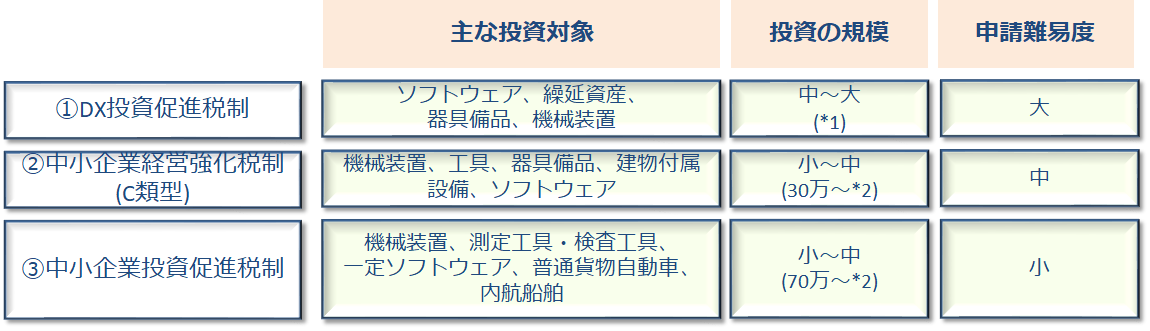

デジタル化やDXを推進するにあたり、活用できる税制として代表的なものとして以下の3つがあります。

・デジタルトランスフォーメーション(以下DXという)投資促進税制*1

・中小企業経営強化税制(C類型)*2

・中小企業投資促進税制*2

*1:DX投資促進税制は令和5年3月31日までの時限立法でありますが、経済産業省は適用期限の

2年延長を要望しており、延長される可能性があるためご紹介いたします。

*2:中小企業経営強化税制および中小企業投資促進税制は令和5年3月31日までの時限立法と

なります。延長については情報が入り次第、更新いたします。

【税制の注意点】

・税制を適用するには認定を受ける必要があり、「申請したら必ず適用される」というものでは

ありません。

デジタル化やDXに役立つ税制の種類

税制の特徴は以下となります。

*1: 投資額下限:国内の売上高比0.1%以上、投資額上限:300億円

税額控除上限:「カーボンニュートラル投資促 進税制」と合わせて当期法人税額の20%まで

*2:②と③の税控除の合計は事業年度の法人税額又は所得税額の20%が限度

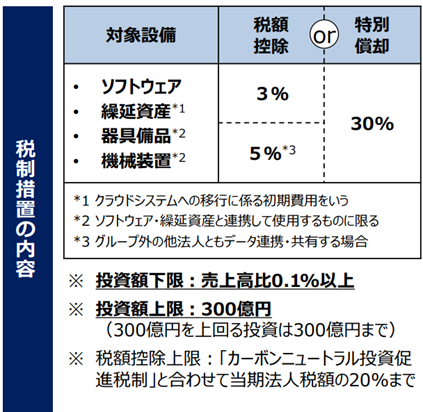

①DX投資促進税制

■制度概要

DX投資促進税制は、部門・拠点ごとではない全社レベルのDXに向けた計画を主務大臣が認定した上で、DXの実現に必要なクラウド技術を活用したデジタル関連投資に対し、税額控除(5%/3%)又は特別償却30%を措置が講じられます。

適用期限は令和5年3月31日までの2年間の時限立法です。

【出典】経済産業省:「令和3年度(2021年度) 経済産業関係 税制改正について」 P.6

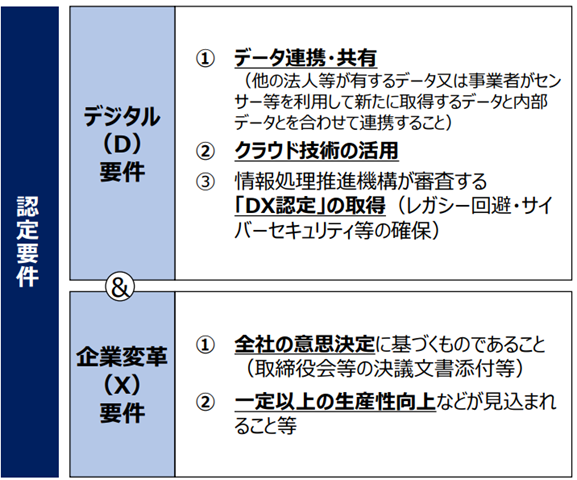

■認定要件

DX投資促進税制の適用を受けるためには、デジタル要件(D要件)と企業変革要件(X要件)を満たした事業適応計画を提出して、主務大臣(経済産業大臣)の認定を受けなければなりません。

【出典】経済産業省:「令和3年度(2021年度) 経済産業関係 税制改正について」 P.6

デジタル(D)要件について

デジタル(D)要件 では、3つの要件を満たさなければなりません。各要件は以下のとおりです。

①「既存の社内のデータ」と「他の法人が所有するデータまたはセンサーなどにより新たに取得したデータ」とを合わせて連携させること

②クラウド技術を利用すること

③情報処理推進機構(IPA)による「DX認定」を取得すること

企業変革(X)要件について

企業変革(X)要件は、ビジネスモデルの変革、アウトプット、全社戦略についての要件となり、次の要件すべてを満たすことが必要です。

①計画の終了年度において【2014-18年度の平均値を基準として、ROA+1.5%ポイント向上】の達成が見込まれること(企業単位)もしくは、計画の終了年度において【当該新商品・新サービスの売上高伸び率≧過去5事業年度の当該新商品・新サービスの属する業種売上高伸び率

+5%ポイント】の達成が見込まれること

②計画の終了年度において【①有利子負債/CF≦10、及び、②経常収入>経常支出】の達成が見込まれること

③計画期間内でコスト削減が見込まれる(商品の製造原価が8.8%以上等を示す)

④実施しようとする事業適応が、取締役会その他これに準ずる機関による経営の方針に係る決議・決定に基づくものであること

⑤投資額が過去3年の国内売上高平均額の0.1%以上であること

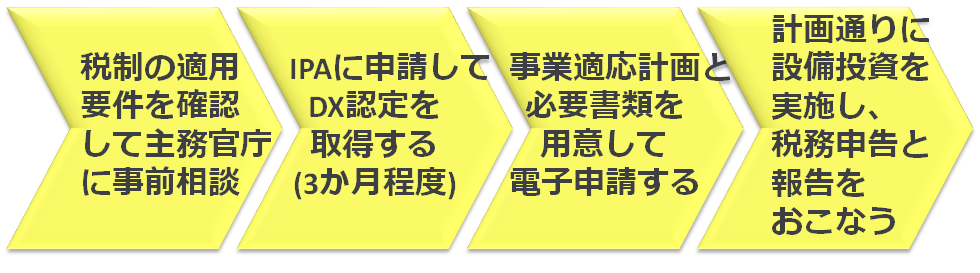

■認定までの流れ

②中小企業経営強化税制とは

■制度の概要

本制度は、中小企業等経営強化法の認定を受けた「経営力向上計画」に基づき、一定の設備の取得等をした場合に、即時償却または取得価額の10%が税額控除(資本金3,000万円超1億円以下の法人は7%※)できる制度です。所有権移転外ファイナンス・リース取引により導入した設備は、税額控除のみ適用可能です。

※税額控除は、中小企業投資促進税制の税額控除との合計で、その事業年度の法人税額20%が限度です。また、限度額を超える金額については、翌事業年度に繰り越せます。

■対象

青色申告書を提出する資本金の額または出資金の額が1億円以下の法人で一定の要件を満たすもの※、または常時使用する従業員数が1,000人以下の中小企業者等で中小企業等経営強化法の認定を受けた方が対象です。

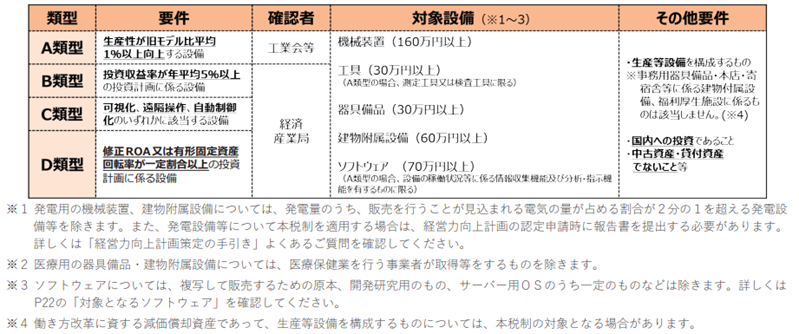

■対象設備:DXに関連する設備は主にC類型

【出典】中小企業庁「中小企業税制パンフレット」P9

■対象設備の要件(C類型)

以下の要件を満たす設備

事業プロセスの①遠隔操作、②可視化、③自動制御化のいずれか(詳細は以下)を可能にする設備として、経済産業大臣(経済産業局)の確認を受けた投資計画に記載された投資の目的を達成するために必要不可欠な設備

①遠隔操作

1)デジタル技術を用いて、遠隔操作をすること

2)以下のいずれかを目的とすること

A)事業を非対面で行うことができるようにすること

B)事業に従事する者が、通常行っている業務を、通常出勤している場所以外の場所で行うことができるようにすること

②可視化

1)データの集約・分析を、デジタル技術を用いて行うこと

2)1)のデータが、現在行っている事業や事業プロセスに関係するものであること

3)1)により事業プロセスに関する最新の状況を把握し経営資源等の最適化を行うことができるようにすること

③自動制御化

1)デジタル技術を用いて、状況に応じて自動的に指令を行うことができるようにすること

2)1)の指令が、現在行っている事業プロセスに関する経営資源等の最適化※のためのもの であること

【出典】中小企業庁「中小企業税制パンフレット」P16

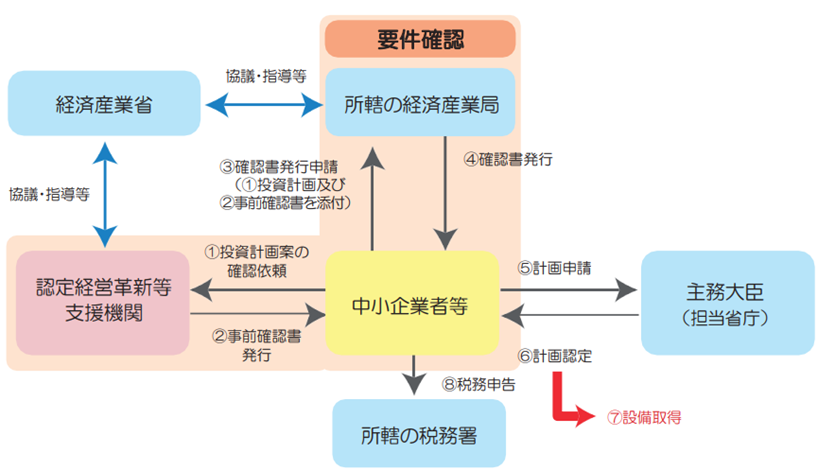

■手続き(C類型)

(1)まずは認定経営革新等支援機関に相談します。

デジタル化設備(C 類型)の適用にあたっては、事業者において投資計画を策定して、

その内容を認定経営革新等支援機関に事前確認してもらい、事前確認書を取得する必要が

あります。

(2)経済産業局に、申請書を郵送します。

本社所在地を管轄する経済産業局(次ページ参照)に投資計画とともに(1)の事前確認書

を郵送します。

(3)経営力向上計画を策定します。

(2)で確認を受けた設備を経営力向上計画に記載し、確認書(写し)を添付して、

主務大臣に計画申請を実施します。

(4)設備取得&税務申告を実施します。

(3)で主務大臣の認定を受けた後、設備を取得します。なお、税務申告の際は、

所定の書類を添付する必要があります。

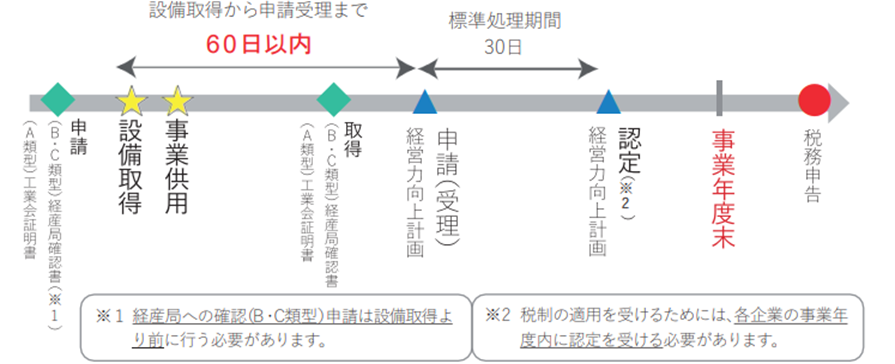

■スケジュール概要

【出典】中小企業庁「中小企業税制パンフレット」P11

③中小企業投資促進税制とは

■制度の概要

本制度は、一定の機械装置等の対象設備を取得や製作等した場合に、取得価額の30%の特別償

却(注1)又は7%の税額控除(注2)が選択適用(税額控除は資本金3,000万円以下の法人、個人事業主のみ)できるものです。

※税額控除は、中小企業投資促進税制の税額控除との合計で、その事業年度の法人税額20%が限度です。なお、限度額を超える金額については、翌事業年度に繰り越せます。

■対象

青色申告書を提出する資本金の額または出資金の額が1億円以下の法人で一定の要件を満たすもの※または常時使用する従業員数が1,000人以下の中小企業者等で中小企業等経営強化法の認定を受けた方が対象です。

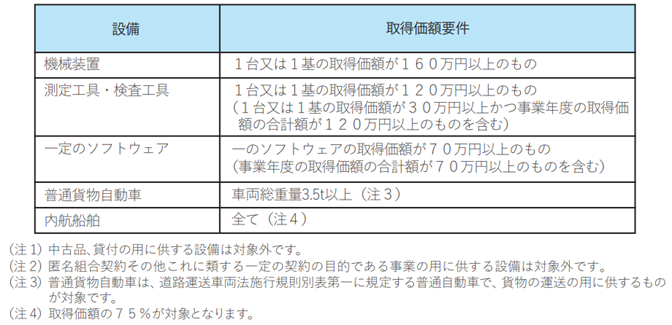

■対象設備

【出典】中小企業庁「中小企業税制パンフレット」P21

■手続き

<個人事業主>

・特別償却の場合、青色申告決算書の「減価償却の計算」の「㋬割増(特別)償却費」の欄に

特別償却の額を、「摘要」の欄に特例名(措法 10条の3)を記入します。

・税額控除の場合、「明細書」を確定申告書に添付します。

<法人>

・特別償却の場合、法人税の確定申告書に「特別償却の付表」と適用額明細書を添付します。

・税額控除の場合、法人税の確定申告書に「別表」と適用額明細書を添付します。

まとめ

DX投資促進税制は上限が300億円で認定要件および認定に必要な書類の作成、IPAのDX認定などハードルが高いです。(大企業向け)

中小企業であれば、②中小企業経営強化税制(C類型)か③中小企業投資促進税制をおすすめいたします。

また、申請から認定を受けるまでに時間がかかるため、税制が適用される期間には注意しましょう。

中小企業経営強化税制と中小企業投資促進税制の違いは以下となります。

中小企業経営強化税制:

対象設備を取得した場合に、即時償却または取得価額の10%の税額控除(資本金3,000万円超1億円以下の法人は7%の税額控除)を利用できる

※中小企業等経営強化法の認定が必要:認定経営革新等支援機関(銀行、会計事務所など)へ投資計画案を提出し、確認書をもらう

中小企業投資促進税制:

対象設備を取得した場合に、30%の特別償却 または7%の税額控除 を利用できる

※中小企業等経営強化法の認定がなくても利用できる

弊社ではデジタル化やDXに向けての具体的な内容の検討やロードマップの策定サービスやDXソリューションの導入伴走サービス、サービス導入に役立つ補助金/税制の選定・活用サービスをご提供しております。

このようなお悩み・ご要望をお持ちのお客様はぜひ弊社へお問い合わせください

・デジタル化やDXに税制を利用したいが、税制がよくわからない。

・補助金を活用し、DXを進めたいが、どの補助金を活用したらよいかわからない。

・DXのはじめの一歩が踏み出せない。(どこから手を付けてよいかわからない)

・デジタル化の小さな成功体験をしてみたい。

DXやデジタルに関する補助金/節税対策ご一緒サービスはこちら

IT導入補助金に関する情報はこちら

.png?width=400&height=100&name=%E3%83%87%E3%82%B8%E9%9D%A9%E3%81%94%E4%B8%80%E7%B7%92%E3%82%B5%E3%83%BC%E3%83%93%E3%82%B9%20(2).png)